Bron: geschreven door Gilles Coens, Head of Product bij MeDirect.

Ons economische jargon is een nieuwe term rijker, namelijk de “pivot”. Tot vorig jaar was dit woord vooral bekend uit de populaire serie “Friends”. Want net als Ross dachten velen op een bepaald moment: “I don’t think it’s going to pivot anymore.”

De term “pivot” staat voor “scharnierpunt” of “kantelmoment”. In de huidige financiële context: een scharniermoment van een monetair beleid dat de inflatie bestrijdt naar een monetair beleid dat de economische activiteit stimuleert. En het meest voor de hand liggende middel daarvoor in de toolbox van de centrale banken? Dat is, inderdaad, de rente verlagen.

Dat is ook precies wat er in september gebeurde, de langverwachte renteverlaging in de VS. Een “pivot” die zijn impact op de financiële markten laat voelen.

September, een maand met 2 snelheden

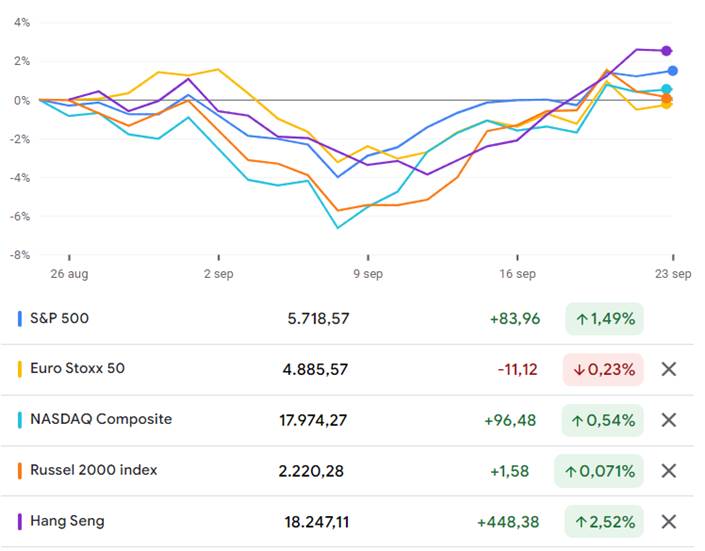

In augustus herstelden de markten zich van een volatiele maand juli. In dit herstel speelden de centrale banken echter een belangrijke rol. September was dan weer een maand met 2 dynamieken: in de eerste week van september overheerste een negatief sentiment, maar daarna keerde het vertrouwen terug.

De eerste week werd overschaduwd door een aantal “angsten” bij beleggers:

- Zullen AI-bedrijven hun winstprognoses waarmaken?

- Teleurstellende banenrapporten in de VS wakkeren de recessievrees aan.

- Er is er twijfel over de vraag of de Fed wel of niet de rente zou verlagen.

Op 6 juni had de ECB namelijk al een eerste keer de rente met 25 basispunten verlaagd. Op 12 augustus volgde dan een tweede daling, opnieuw met 25 basispunten. Met de zwakkere groeicijfers in Europa had de ECB nu eenmaal weinig andere keuze.

En de Fed? Die kondigde in augustus de eerste rentedaling aan, om in september 2024 de rente effectief met een half procentpunt te verlagen. Daarmee geldt in de VS nu een bandbreedte van 4,75% tot 5,1%.

Fed-voorzitter Jerome Powell benadrukte dat de renteverlaging bedoeld is om de arbeidsmarkt te ondersteunen. Om de economische groei te bevorderen, zonder de inflatie opnieuw te laten stijgen. Geen makkelijk evenwicht. Er zijn dan ook verschillende redenen waarom deze beslissing nu werd genomen:

- Inflatie: de inflatie is ondertussen voldoende gedaald. Daarom wil de Fed leningen goedkoper maken.

- Arbeidsmarkt: de werkloosheid blijft laag, maar ook de banengroei en het aantal vacatures zijn afgenomen. Daarom wil de Fed bedrijven nieuwe zuurstof geven.

- Economische activiteit: de economische activiteit blijft groeien, en de Fed wil deze groei verder ondersteunen door lenen aantrekkelijker te maken.

Het effect van de rentedaling op de markten

De verschillende markten reageren telkens volgens hun eigen logica op deze renteverlaging.

Aandelenmarkten: beleggers verwachten dat de lagere rente de economische groei zal stimuleren, door de lagere financieringskosten voor bedrijven. De Amerikaanse aandelenmarkten reageerden dan ook positief op de renteverlaging van de Federal Reserve: de Dow Jones Industrial Average steeg met 479 punten (+1,1%), de S&P 500 met 95 punten (+1,7%), en de Nasdaq met 2,5%.

Obligatiemarkten: met de lagere rente daalt ook het rendement op nieuwe Amerikaanse staatsobligaties. Daarom verwachten beleggers dat de vraag naar eerder uitgegeven obligaties zal stijgen, wat dan weer prijsverhogingen voor deze obligaties in de hand zal werken.

Groeibedrijven: de lagere rente verlaagt de financieringskosten en maakt de toekomstige kasstromen van groeibedrijven aantrekkelijker. Technologiebedrijven en andere snelgroeiende sectoren zagen hierdoor een sterke stijging in hun aandelenkoersen.

Small Cap-aandelen: hoewel minder uitgesproken dan bij de grote groeibedrijven, hadden ook de Small Cap-aandelen, of aandelen met een kleinere marktkapitalisatie een positieve beursimpact. Dankzij de lagere rente trekken deze “kleinere bedrijven” makkelijker kapitaal aan, of kunnen ze goedkoper leningen aangaan. Zo kunnen ze beter investeren in hun groei.

De renteverlaging brengt dus een aantal winnaars met zich mee. Zo profiteren de technologieaandelen optimaal van de lagere financieringskosten en de verhoogde investeringsbereidheid. En ook de consumentengoederensector hoort bij de winnaars, omdat de consumentenuitgaven waarschijnlijk zullen toenemen.

Maar een aantal andere sectoren reageren net minder goed op deze renteverlaging. Zo betekent een lagere rente ook minder winst voor de banken en andere financiële instellingen. En dit was onmiddellijk zichtbaar in hun beurskoersen.

De reactie van de vastgoedsector is dan weer eerder gemengd. Sommige bedrijven profiteren van de lagere financieringskosten, terwijl bij andere vastgoedspelers toch de onzekerheid over de zwakke economische groei primeert.

Komen er nog rentedalingen in de nabije toekomst?

Beleggers hebben lang moeten wachten op deze rentedalingen. Toch is niet elke econoom ervan overtuigd dat dit het juiste moment is. Zo zou de dalende inflatie wel eens van tijdelijke aard kunnen zijn. Ook wakkert de recente daling van het aantal openstaande vacatures opnieuw de recessievrees in de VS aan. Echter, deze daling lijkt niet veroorzaakt te zijn door een massieve ontslaggolf of het afschaffen van vacatures. De open posities werden ingevuld en ook migratie zorgde ervoor dat vacatures ingevuld werden.

Toch heeft de markt misschien wel een beetje te enthousiast gereageerd, en dan vooral als het gaat over toekomstige rentedalingen in de VS. Want mochten deze extra rentedalingen uitblijven, dan is de kans op nieuwe volatiliteit zeer reëel. Waakzaamheid blijft dus belangrijk.

Voor Europa liggen de zaken net iets anders. De inflatie is hier lager dan in de VS, net als de economische groei. In augustus heeft de ECB trouwens haar groeiverwachtingen voor de eurozone nog naar beneden bijgesteld: naar 0,8% voor 2024 (voorheen 0,9%), en naar 1,3% voor 2025 (voorheen 1,4%). Dit is veel lager dan in de VS, waar de Fed nog steeds een groeiverwachting van 2,5% aanhoudt. Verdere renteverlagingen vallen dus, voor de eurozone, niet uit te sluiten.

In 2024 blijft het dus extreem belangrijk om te diversifiëren. Om er niet enkel de winnaars van de rentedalingen uit te pikken, maar ook te kijken naar de intrinsieke kwaliteit van een bedrijf. Want zeker in de VS hebben beleggers misschien wel te hoge verwachtingen wat betreft extra rentedalingen. Bovendien komen ook de presidentsverkiezingen in de VS steeds dichterbij. En ook deze kunnen voor de nodige verrassingen op de beurs zorgen.

Algemene disclaimer

Dit artikel en deze pagina zijn informatief van aard en kunnen worden gewijzigd. Ze worden louter ter informatie verstrekt en hebben geen contractuele waarde. De inhoud is niet bedoeld als beleggingsadvies of enige andere beleggingsdienst, en is geen aanbod, gepersonaliseerde aanbeveling of advies van MeDirect Bank NV, met het oog op een belegging in de genoemde activaklassen en mag niet als zodanig worden beschouwd. Beleggen brengt altijd risico’s met zich mee. De informatie op deze pagina vormt geen juridisch, fiscaal of boekhoudkundig advies.