Source : écrit par Gilles Coens, senior product manager chez MeDirect

2024 sera une année remplie de nouvelles opportunités et de défis intéressants. Sommes-nous enfin sortis de ce pic inflationniste ? À quand la baisse des taux d’intérêt tant attendue ? Et que nous réservent les multiples scrutins ?

Pas de baisse des taux d’intérêt au printemps, finalement ?

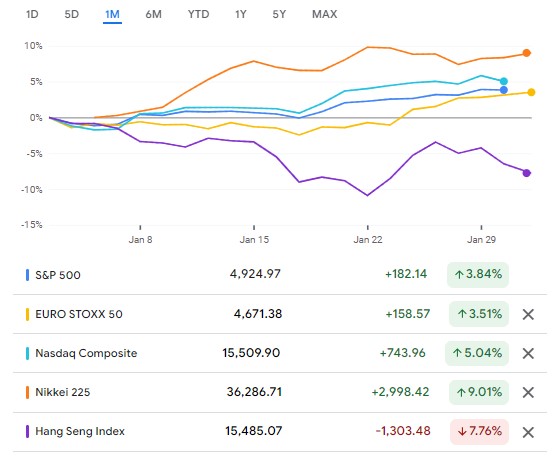

L’année a déjà débuté de façon hésitante. La plupart des marchés ont enregistré des résultats légèrement négatifs au cours de la première quinzaine de janvier, ce qui n’est pas franchement une surprise.

Grâce aux anticipations de baisse rapide des taux, l’année s’est terminée par un magnifique « rallye de Noël » au 4ème trimestre 2023. Les marchés ont progressé, car la baisse des taux d’intérêt a stimulé l’activité économique. Les banquiers centraux ont également donné beaucoup d’espoir dans leurs commentaires de ces derniers mois quant à une baisse prochaine des taux d’intérêt.

Cependant, nous n’avons trouvé sous le sapin de Noël aucune lettre promettant une baisse des taux d’intérêt au premier trimestre. Les investisseurs l’attendaient avec tant d’impatience qu’elle a entraîné une certaine retenue au cours de la première moitié du mois, avec pour corollaire un léger repli des cours.

Les marchés développés se sont redressés assez rapidement au cours de la deuxième quinzaine de janvier, le Japon et le secteur technologique occupant le devant de la scène. En revanche, les marchés émergents (et en particulier la Chine) ont été durement touchés au début de l’année.

Le moteur chinois, qui est certainement le chef de file des marchés en croissance, continue de tourner au ralenti : plusieurs inducteurs macroéconomiques signalent certaines faiblesses (à venir) de l’économie chinoise. Et ce, malgré des taux de croissance supérieurs à 5 %, lesquels sont également conformes aux projections officielles.

Par exemple, la croissance des ventes au détail (retail sales) a fortement diminué, passant de 10,1 % en novembre à 7,4 % en décembre (chiffres publiés en janvier). Les transactions immobilières ont également été décevantes le mois dernier. Le chômage chinois a légèrement augmenté, tandis que le pourcentage de jeunes sans emploi a fortement diminué, passant d’un niveau historiquement élevé de 21,3 % à 14,9 %. Toutefois, les autorités chinoises elles-mêmes doutent de ces chiffres et entendent enquêter pour vérifier leur exactitude – une démarche à tout le moins inhabituelle. La banque centrale chinoise a entre-temps injecté des fonds dans le système financier pour stimuler la croissance économique. Cette mesure a provoqué un rebond à la fin du mois de janvier.

Le marché boursier japonais est en revanche très performant. L’économie japonaise, renommée pour ses exportations, profite de la baisse du yen. Les entreprises japonaises ont donc le vent en poupe.

Par ailleurs, ce sont surtout les valeurs de croissance qui ont brillé sur les marchés développés. C’est particulièrement vrai pour les géants de la technologie que l’on a récemment baptisés « Magnificent 7 » (Microsoft, Apple, Nvidia…). Au demeurant, ce mois-ci a été le meilleur mois de janvier pour les valeurs technologiques depuis 2001.

Quand les banques centrales réduiront-elles leurs taux d’intérêt ?

À la fin de l’année dernière, les prochaines baisses de taux d’intérêt constituaient le principal sujet de conversation. L’optimisme était de mise, puisque la hausse des taux d’intérêt était derrière nous. La Réserve fédérale américaine (Fed) et la BCE réduiraient toutes deux leurs taux d’intérêt au premier trimestre 2024, disait-on.

Pourtant, nous pouvons affirmer aujourd’hui que cette baisse des taux d’intérêt n’est pas encore pour demain. Au Forum économique mondial de Davos, Christine Lagarde s’est exprimée clairement : la BCE ne devrait pas baisser ses taux d’intérêt au printemps, mais seulement cet été. La Fed ne voit pas, elle non plus, l’intérêt d’agir aussi rapidement, ni de réduire les taux comme par le passé, compte tenu de la bonne santé de l’économie. Dans l’intervalle, les attentes du marché ont fortement baissé. À la fin de l’année dernière, 84 % des personnes interrogées escomptaient encore une réduction des taux d’intérêt (par la Réserve fédérale) en mars 2024. Depuis, ce chiffre est tombé à 47,7 %.

Les « actions de qualité » en période de taux d’intérêt élevés

La situation actuelle pousse les valeurs technologiques à la hausse, de façon assez paradoxale. En règle générale, les valeurs technologiques et les valeurs de croissance prospèrent lorsque les taux d’intérêt baissent et font nettement moins bien lorsque les taux d’intérêt sont élevés. Toutefois, il est question d’un nombre limité de géants de la technologie, tels que les « Magnificent 7 ». Il s’agit d’entreprises aux bilans solides et peu endettées qui répondent aux critères des actions de qualité (« quality stocks »). Ces grands acteurs sont donc beaucoup plus résistants à la hausse des taux d’intérêt. La bonne performance des valeurs technologiques semble être une fuite vers la qualité, les taux d’intérêt toujours élevés incitant les investisseurs à éviter les secteurs plus cycliques. Toutefois, nous n’affirmons pas que les valeurs technologiques peuvent être tout simplement considérées comme des « valeurs refuges ».

En effet, nous constatons une situation très différente parmi les petites entreprises de croissance. Celles-ci dépendent beaucoup plus du crédit et souffrent bel et bien de l’absence de baisse des taux d’intérêt. C’est le cas, par exemple, de l’indice Russell 2000, qui est plutôt un indice de petites capitalisations. Depuis le début de l’année, il a enregistré des performances négatives par rapport au Nasdaq, qui se situe lui en territoire positif. Cette situation confirme une fois de plus le scénario de la « fuite vers les actions de qualité ».

2024 : l’année de la gestion active ?

Tous ces éléments montrent que les actions, même si elles se négocient sur un même marché, sont aujourd’hui peu corrélées. En d’autres termes, les actions d’un même marché évoluent désormais beaucoup plus souvent dans des directions différentes qu’auparavant. Cette période est donc très intéressante pour les « stock pickers » (les investisseurs sélectionnant des titres), et pour les fonds gérés activement par rapport aux ETF, beaucoup plus passifs. Au cours des dernières décennies, il a été très difficile de battre les indices. Toutefois, la faible corrélation entre les actions sur les marchés actuels offre des opportunités aux gestionnaires qui choisissent les actions de manière sélective.

Les fonds multi-actifs, les fonds mixtes et les fonds obligataires gérés activement ont également la possibilité de se distinguer cette année. Il existe de belles opportunités dans ce domaine, du moins si les gestionnaires sont sélectifs dans leurs choix, optent pour une allocation (obligations/actions) judicieuse, gèrent activement les obligations et parviennent à ajuster la sensibilité aux taux d’intérêt au moment opportun.

Cette sensibilité aux taux d’intérêt (« duration ») est très importante : étant donné que les baisses de taux d’intérêt ont un impact positif sur la valeur des obligations, les baisses de taux d’intérêt constituent une véritable opportunité pour les gestionnaires actifs. Toutefois, en fonction de l’échéance, le taux d’intérêt évoluera différemment à chaque fois. Pour les spécialistes, les taux d’intérêt à court terme devraient baisser sous l’impulsion des banques centrales, tandis que les taux à long terme devraient rester stables. Dans un tel cas de figure, la courbe des taux s’accentue (pentification de la courbe). Il appartient donc aux gestionnaires de choisir la bonne exposition au bon moment.

Une année remplie de défis nous attend

Aujourd’hui, 2024 ne semble pas encore si différente de l’année dernière. Tous les regards, remplis d’attentes, restent tournés vers les banques centrales. À l’instar des arbres et des plantes qui attendent les premiers rayons de soleil, les investisseurs attendent avec impatience les baisses de taux d’intérêt et leur impact positif sur l’économie.

Toutefois, nombreux sont les autres écueils à signaler cette année. Les scrutins électoraux seront ainsi légion en 2024. Les Belges, mais aussi les Britanniques et les Américains, se rendront aux urnes. Sans oublier les élections législatives européennes. Nous ne manquerons pas d’aborder ces questions et les divers autres défis macroéconomiques de 2024 dans nos prochaines newsletters.

Sachez toutefois qu’il y a toujours des raisons de s’inquiéter. L’année dernière, de nombreux investisseurs sont peut-être restés sur la touche en raison de l’incertitude liée à l’inflation, alors que les marchés ont enregistré des taux de croissance à deux chiffres. Quoi qu’il en soit, n’essayez pas d’anticiper les mouvements du marché. L’investissement périodique, en revanche, peut être une stratégie judicieuse, surtout si vous avez encore des doutes.

Dernier conseil de lecture pour celles et ceux qui veulent entamer cette année d’investissement en étant pleinement préparés : dans la newsletter du mois dernier, Goldman Sachs, BlackRock et Amundi partageaient leurs points de vue et leurs conseils pour 2024.

Avertissement d’ordre général

Le présent article et la présente page de nature informative, sujets à modification, sont communiqués à titre purement indicatif et n’ont pas de valeur contractuelle. Le contenu n’est pas destiné à fournir un conseil en investissement ni un quelconque autre service d’investissement, et ne constitue, de la part de MeDirect Banque SA, ni une offre, ni une recommandation personnalisée, ni un conseil, en vue d’un investissement dans les classes d’actifs mentionnées et ne peut être considéré comme tel. Investir comporte toujours des risques. Les informations contenues sur cette page ne constituent pas un conseil juridique, fiscal ou comptable.