Tout sur les ordres

Découvrez les différents types d’ordres et les options relatives à la durée de validité des ordres disponibles chez MeDirect.

Types d’ordres

Ordre à cours limité

Un ordre à cours limité peut être utilisé pour contrôler le prix auquel vous achetez ou vendez un titre. Il permet de fixer un prix de vente minimum et/ou un prix d’achat maximum.

Si vous passez un ordre d’achat assorti d’une limite (a buy order with a limit), l’ordre ne pourra être exécuté que si le cours du titre atteint la limite fixée ou passe en dessous de cette limite. Si la limite de prix est atteinte, votre ordre pourra être exécuté, mais il ne sera jamais exécuté au-delà de la limite que vous aurez fixée. En d’autres termes, vous ne pourrez pas acheter à un cours supérieur à la limite que vous aurez fixée. Dans des circonstances exceptionnelles, à l’ouverture du marché, si le cours des titres baisse soudainement, votre ordre d’achat pourra même être exécuté en dessous de la limite que vous aurez fixée.

Un ordre de vente (sell order) fonctionne de la même manière, mais dans le sens inverse. Si vous passez un ordre de vente avec une limite, l’ordre ne pourra alors être exécuté que si le cours du titre atteint la limite fixée ou dépasse cette limite. Si le prix limite est atteint, votre ordre pourra être exécuté, mais jamais en-deçà de la limite que vous aurez fixée. En d’autres termes, vous ne pourrez pas vendre à un cours inférieur à la limite que vous aurez fixée. Dans des circonstances exceptionnelles à l’ouverture du marché, si le cours des titres augmente soudainement, votre ordre de vente pourra même être exécuté au-dessus de la limite que vous aurez fixée.

Exemple 1:

Vous souhaitez acheter des actions de la société XYZ au prix maximum de 160 EUR. Vous passez un ordre d’achat avec une limite à 160 EUR. Au cours de la journée, si le prix du marché atteint 160 EUR, votre ordre pourra être exécuté à ce prix. Si le marché ouvre à 140 EUR, votre ordre d’achat pourra être exécuté à 140 EUR, soit en dessous de la limite de 160 EUR que vous aurez fixée. Votre compte-titres sera alors crédité et votre compte courant sera débité.

Exemple 2:

Vous passez un ordre de vente sur les actions que vous détenez dans la société XYZ, avec un prix de vente limite de 170 EUR. Si, au cours de la journée, le prix du marché atteint 170 EUR, votre ordre pourra être exécuté. Votre compte-titres sera alors débité et votre compte courant sera crédité. Si le marché ouvre à 190 EUR, votre ordre de vente pourra être exécuté à 190 EUR, soit au-dessus de la limite de 170 EUR que vous aurez fixée. Votre compte-titres sera alors débité et votre compte courant sera crédité.

Veuillez noter que l’exécution d’un ordre d’achat ou de vente n’est jamais garantie car elle dépend de divers facteurs tels que la liquidité du marché.

Veuillez aussi noter qu’un ordre assorti d’un prix limite peut n’être que partiellement exécuté. Cela signifie que si vous souhaitez par exemple acheter ou vendre 50 actions au prix de 160 EUR, mais que le prix minimum atteint ce jour-là est de 160 EUR pour un volume de 25 actions seulement, seules 25 actions seront achetées ou vendues. Une exécution partielle sera considérée comme exécution d’un ordre, ce qui signifie que des frais et des commissions seront prélevés.

Ordre au prix du marché :

Un ordre au prix du marché peut être utilisé lorsque votre priorité n’est pas le prix auquel l’ordre sera exécuté, mais surtout la probabilité d’exécution. En passant un ordre au prix du marché, votre ordre sera exécuté au cours actuel du marché (ask (cours vendeur) si vous achetez et bid (cours acheteur) si vous vendez). Dans la plupart des cas, votre ordre pourra être exécuté immédiatement, à condition que le marché soit ouvert et que le volume disponible soit suffisant pour exécuter votre ordre.

Veuillez noter que dans certains cas, le cours actuel du marché pourra s’écarter considérablement du dernier prix connu (par exemple, si les volumes échangés sont faibles ou si l’écart entre le cours acheteur et le cours vendeur est important). Par conséquent, le cours auquel votre ordre sera exécuté pourra lui aussi s’écarter sensiblement du dernier prix connu.

L’exécution d’un ordre au prix du marché n’est jamais garantie.

Options d’expiration des ordres

Ordre « jour » :

Un ordre « jour » est une limitation dans le temps d’un ordre donné. Cet ordre ne restera actif que pendant la journée de négociation au cours de laquelle il aura été saisi. Si l’ordre n’est pas exécuté, il sera automatiquement annulé après la clôture du marché. En cas d’exécution partielle, le reste de l’ordre en attente sera automatiquement annulé après la clôture du marché.

Les ordres au prix du marché sont d’office des ordres « jour ».

Pour les ordres à cours limité, vous avez le choix entre un ordre « jour », un ordre « Good until Cancelled » (GTC) et un ordre « Good until Date » (GTD) (valable jusqu’à la date).

Ordre « Good until Cancelled » (GTC) :

Un ordre « Good until Cancelled » reste actif jusqu’à ce qu’il soit exécuté ou annulé manuellement, selon l’événement qui se produit en premier. En théorie, il s’agit d’un type d’ordre sans date d’expiration. En réalité cependant :

- Les ordres à cours limité dont la validité est GTC seront automatiquement annulés après six mois afin de protéger les investisseurs contre l’exécution d’ordres oubliés de longue date.

- Les ordres Stop Loss – Take Profit n’ont pas de date d’expiration et restent en vigueur jusqu’à leur annulation afin de garantir l’objectif de l’ordre (à savoir limiter une perte potentielle ou préserver un gain).

Veuillez noter qu’il existe différents scénarios possibles dans lesquels votre ordre peut être annulé. Par exemple, dans le cas d’une opération sur titres, d’une date ex-dividende d’un coupon, d’une demande d’annulation précise émanant de la Bourse, etc. Cette liste n’est pas exhaustive.

Ordre « Good until Date » (GTD) :

Un ordre « Good until Date » reste actif jusqu’à une date prédéfinie, par exemple la fin de la semaine ou la fin du mois. Il est possible de sélectionner une date jusqu’à six mois à l’avance. Une fois la date fixée passée, l’ordre sera automatiquement annulé s’il n’a pas été exécuté. S’il a été partiellement exécuté, le reste de l’ordre en attente sera annulé après la date fixée lors de la passation de l’ordre.

Veuillez noter qu’il existe différents scénarios possibles dans lesquels votre ordre peut être annulé. Par exemple dans le cas d’une opération sur titres, d’une date ex-dividende d’un coupon, d’une demande d’annulation précise émanant de la Bourse, etc. Cette liste n’est pas exhaustive.

Le présent document ne constitue en aucun cas un conseil d’investissement, mais uniquement une description des différentes options que les clients peuvent choisir lorsqu’ils investissent dans des titres.

Ordre Stop Loss – Take Profit

Qu’est-ce qu’un ordre Stop Loss – Take Profit ?

Les investisseurs utilisent des ordres Stop Loss (SL) et Take Profit (TP) pour réduire la perte potentielle sur une position ou pour préserver un bénéfice en fixant des limites de cours spécifiques. Si une des limites fixées est atteinte, la position pourra être automatiquement vendue sur le marché.

L’ordre généré en utilisant le type Stop Loss – Take Profit sera par défaut toujours un ordre Good until Cancelled (GTC – valable jusqu’à annulation). Il n’y aura toutefois pas, dans ce cas précis, de date d’expiration et l’ordre ne sera pas automatiquement annulé (après 6 mois).

L’ordre Stop Loss – Take Profit restera donc en suspens jusqu’à son annulation manuelle par l’investisseur ou pour une raison spécifique telle qu’une opération sur titres, une date ex-dividende d’un coupon, une demande spécifique d’annulation de la part de la Bourse, etc. Cette liste n’est pas exhaustive.

Les ordres Stop Loss et Take Profit peuvent être passés pour la plupart des actions et ETF.

Veuillez noter qu’en cas de chute soudaine du cours du titre, votre ordre de vente pourra être exécuté à un prix nettement inférieur à la limite de Stop Loss que vous aurez fixée au préalable.

Comment passer un ordre Stop Loss – Take Profit :

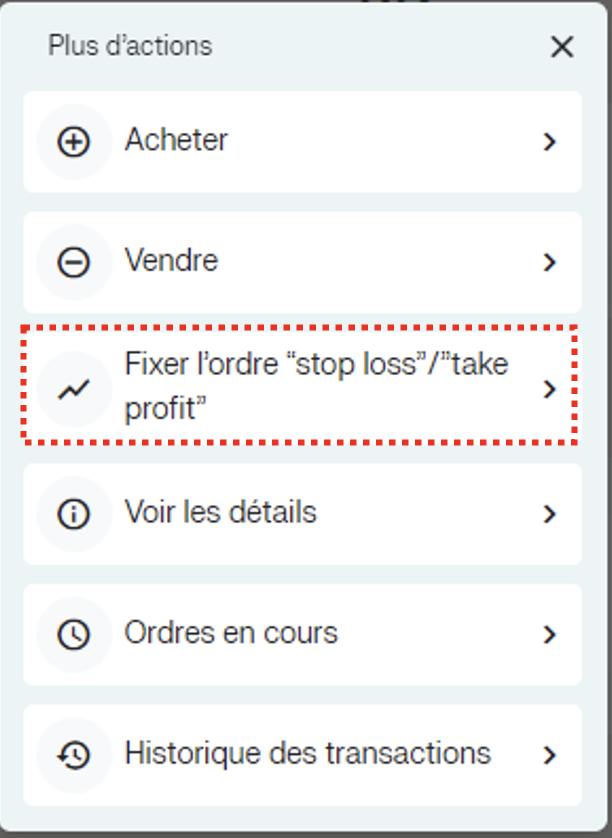

Il est possible d’ajouter un ordre Stop Loss – Take Profit à une position existante. Il vous suffit d’accéder à la position pour laquelle vous souhaitez ajouter des limites Stop Loss – Take Profit et de cliquer sur « Plus d’actions », où vous trouverez l’option « Définir Stop Loss / Take Profit » :

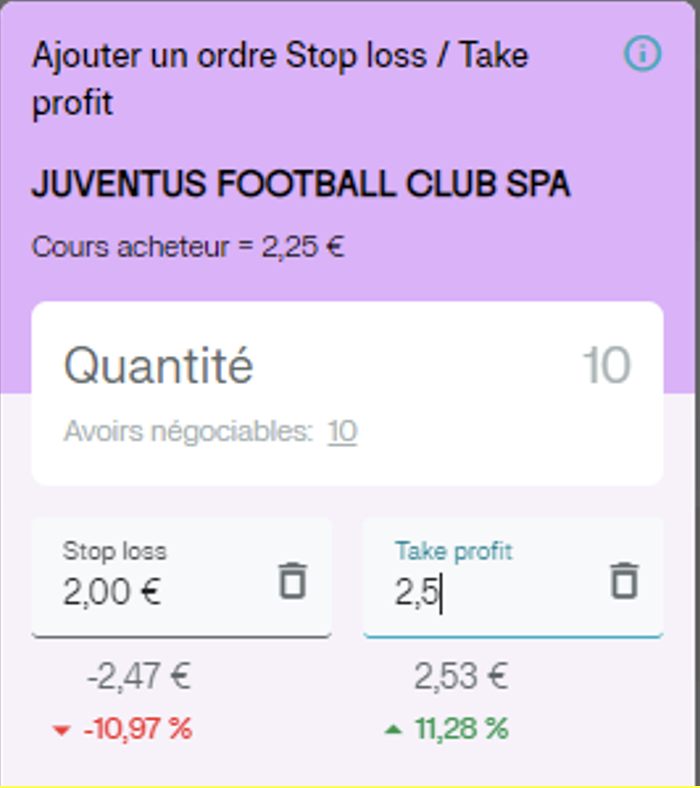

Indiquez la limite Stop Loss, la limite Take Profit ou les deux, et vous pourrez revoir et saisir votre ordre :

Il est également possible d’introduire des limites Stop Loss – Take Profit sur une partie d’une position existante.

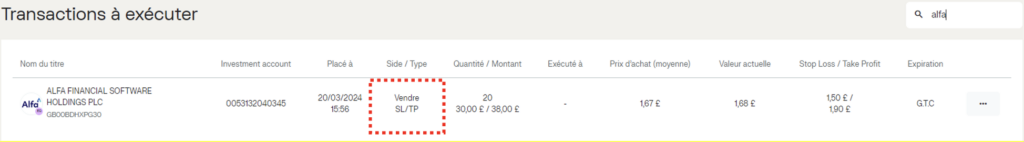

Les limites Stop Loss – Take Profit peuvent toujours être modifiées ou supprimées dans les ordres en attente.

Que se passera-t-il en cas d’exécution partielle de mon ordre d’achat ?

En cas d’exécution partielle de l’ordre d’achat initial, un ordre Stop Loss – Take Profit sera visible dans le menu des ordres en attente pour le nombre d’actions exécutées.

Veuillez noter que si la limite Take Profit est atteinte sur le nombre d’actions en portefeuille, ce montant sera vendu et le reste de l’ordre d’achat en attente et l’ordre Stop Loss lié seront automatiquement annulés.